Развитие методики оценки вероятности банкротства для производственных предприятий ОПК с высоким уровнем диверсификации

Ахмедова А.В.

e-mail: uskova.av@mail.ru

Akhmedova A.

e-mail: uskova.av@mail.ru

Определение причин и рисков возникновения банкротства на предприятиях ОПК играет важную роль в их деятельности, что безусловно отражается на развитии экономики нашей страны в целом. Выявления причин возникновения неэффективной стратегии, финансовое оздоровление или исключение из экономического оборота несостоятельных участников нивелируют последствия неэффективной работы предприятий, показывающих явные признаки банкротства, проявления признаков неплатежеспособности.

Для того, чтобы индивидуализировать методику оценки вероятности банкротства в соответствии с отраслевыми особенностями исследуемой организации, в частности, в данном случае, с предприятием ОПК, необходимо определение факторов, оказывающих влияние на комплекс в целом, с учетом того, что мы говорим о крупных предприятиях с диверсификацией производства. В соответствии с этим, в таблице 1 определим внешние и внутренние отрицательные факторы, влияющие на предприятия ОПК.

Таблица 1. Негативные источники воздействия на деятельность предприятий ОПК

| Фактор | Детализация | |

| Внешние факторы | ||

| Финансовые | Неблагоприятные условия внутренне-экономических и внешнеэкономических процессов, снижение эффективности работы предприятий, обесценение ресурсов, неэффективно работающая система финансов, колебания рыночных условий, недостаточная состоятельность партнеров. К незначительным, но действенным отрицательным финансовым относят некорректно сформированную налоговую политику государства, может быть неправильная фискальная политика государства, не учитывающую возможности уплаты налогов предприятием | |

| Политические | Политические противоречия, нестабильная внешняя политика, утрата эффективных рыночных международных взаимоотношений, смена экспортной и импортной межгосударственной политики, корректировка норм гражданского, имущественного законодательства и интеллектуальной собственности, а также других важных функций государства | |

| Международные | Усиление необоснованных рисков в международном разделении труда на фоне устойчивого роста конкуренции | |

| Демографические | Падение рождаемости, изменение этнической структуры общества, контроль над уровнем благосостояния народа, внедрение социальных программ поддержки населения, формирование культурного и творческого уклада общества, определяющие размер и структуру жизненных потребностей | |

| Внутренние факторы | ||

| Низкая результативность хозяйственной деятельности | Возникает вследствие неэффективной политики и стратегии предприятия в сфере бизнеса, низкий уровень техники, технологии и организации производства | |

| Снижение эффективности использования производственных ресурсов | Превышение количества ресурсов, потребляемых в процессе текущей деятельности, свободных от текущих обязательств. На основе информации о величине показателя выстраивается схема нормирования и финансирования оборотного капитала, нарушение которой приводит к снижению ресурсоотдачи | |

| Создание сверхнормативных остатков | Эффективность использования запасов, грамотная постановка учета и своевременность отражения на счетах учета являются составляющими элементами финансовой устойчивости предприятия. Потребность в систематизации данных основана на необходимости контроля экономических показателей компании. При этом наличие сверхнормативных запасов необходимо в случае возникновения неконтролируемых форс-мажорных обстоятельств | |

| Недостаточность эффективной работы с партнерами | Отсутствие своевременной оплаты партнерами за поставленную продукцию, несовершенство договорных условий и юридической поддержки, что требует привлечения дополнительных средств, требующих платежей за использование средств | |

| Отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности | Недостаточное изучение рынков сбыта продукции, неграмотное формирование портфеля заказов, нет процессов по повышению качества и конкурентоспособности продукции, выработке ценовой политики | |

| Привлечение заемных средств в оборот предприятия на невыгодных условиях | Заимствование ведет к увеличению финансовых расходов, снижению рентабельности хозяйственной деятельности и способности к самофинансированию. Не учитывается ускорение оборачиваемости запасов, наличие льготных программ и гибких ставок по кредитам, что ограничивает потребности в заемном капитале | |

| Расширение хозяйственной деятельности без планирования и учета антикризисных механизмов | При расширении деятельности также негативными характеристиками служат неэффективное расходования средств, возникновение непродуктивных ресурсов, неконтролируемых отчислений на рекламу, использование малоэффективных продуктов, устаревших технологий и программ | |

Рассмотрев основные отрицательные факторы, влияющие на предприятия оборонно-промышленного комплекса, можем сказать о необходимости разработки собственной, комбинированной методики анализа вероятности банкротства, которая бы отображала специфику отрасли и могла бы наиболее полно отобразить все особенности анализа вероятности банкротства того или иного предприятия. Предлагаю методику необходимо в некоторой степени алгоритмизировать и апробировать на примере одного из крупных предприятий сферы ОПК. На рисунке 1 представим алгоритм, отражающий этапы предлагаемой методики. Первым блоком используемой комбинированной методики для оценки кризисности и вероятности банкротства предприятий ОПК мы предлагаем использование классической методики оценки банкротства – а именно — пятифакторной модели Альтмана.

| Блок первый. Анализ на основании пятифакторной модели Альтмана. |

| Предприятие близко к банкротству? |

| Да |

| Нет |

| Проведение дополнительно углубленного финансового анализа: Анализ и оценка реальных активов должника и размера его долга;Анализ источников покрытия имущества; 3) Анализ и оценка соответствия финансового состояния организации признакам (критериям) банкротства. |

| Проведение дополнительно углубленного финансового анализа не требуется |

| Блок второй. Оценка рисков предпринимательской деятельности предприятия ОПК: 1) риск конкуренции 2) риск неплатежеспособности покупателя или контрагента 3) риск снижения объема реализации в результате неверных управленческих решений (риск невостребованности) 4) инфляционный риск |

Рисунок 1. Предлагаемая комбинированная уточненная методика оценка вероятности банкротства предприятия ОПК

Предлагается при получении неудовлетворительных значений поданной методике проводить дополнительно углубленный финансовый анализ предприятий ОПК. Основные этапы методики углубленного финансового анализа неплатежеспособных организаций:

- Анализ и оценка реальных активов должника и размера его долга;

- Анализ источников покрытия имущества;

- Анализ и оценка соответствия финансового состояния организации признакам (критериям) банкротства.

Второй важный блок комбинированной методики – это оценка рисков предпринимательской деятельности предприятия ОПК. Одним из основных критериев эффективности анализа и оценки предпринимательских рисков является принятие оптимальных управленческих решений при работе с рисками, которое предполагает превосходство сбереженных средств над затратами на предотвращение рисковой ситуации. В соответствии с этим выявляется 6 видов рисков, отраженных в перечне на рисунке 1.

Далее рассмотрим апробацию методики на практике на примере организации ОАО «Манотомь». На первом этапе, придерживаясь алгоритмизации, представленной на рисунке 1, произведем оценку вероятности банкротства с использованием пятифакторной модели Альтмана, по формуле:

Z-счет = 0,717T1 + 0,847T2 + 3,107T3 + 0,42T4 + 0,998T5 (1), где

Таблица 2. Z-счет Альтмана для ОАО «Манотомь»

| Показатель | Схема расчета | Величина показателя на 31.12.2021 | Множитель | Произведение (гр. 3 х гр. 4) |

| T1 | Отношение оборотного капитала к величине всех активов | -0,43 | 0,717 | -0,31 |

| T2 | Отношение нераспределенной прибыли к величине всех активов | -0,15 | 0,847 | -0,13 |

| T3 | Отношение EBIT к величине всех активов | 0,15 | 3,107 | 0,47 |

| T4 | Отношение собственного капитала к заемному | 0,02 | 0,42 | 0,01 |

| T5 | Отношение выручки от продаж к величине всех активов | 2,17 | 0,998 | 2,17 |

| Z-счет Альтмана: | 2,21 |

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана определяет уровень банкротства:

– 1.23 и менее – высокая степень;

– от 1.23 до 2.9 – средняя степень;

– от 2.9 и выше – низкий уровень.

По результатам расчетов для ОАО «Манотомь» значение Z-счета на 31.12.2021 составило 2,21. Это означает, что ОАО «Манотомь» находится в зоне риска, существует некоторая вероятность банкротства. Так как ситуация не является неблагоприятной, дополнительный анализ не требуется и можно перейти к оценке рисков.

- Первая группа риска – риск конкуренции. Для предприятия ОПК данный риск незначителен в силу его отраслевой принадлежности.

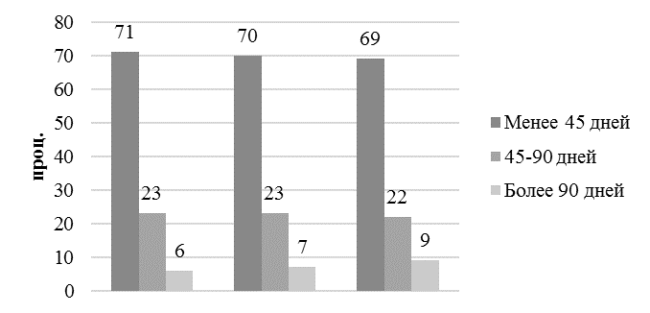

2. Следующая группа анализа и оценки – риск неплатежеспособности покупателя или контрагента. Данные анализа представлены на рисунке 2.

Рисунок 2. Структура дебиторской задолженности ОАО «Манотомь»

Согласно представленной динамике, доля просроченной дебиторской задолженности возрастает. За период с 2019 г. по 2021 г. данный показатель вырос на треть, что является тревожным фактором, который повышает риск неплатежеспособности покупателей. Сложившаяся ситуация обуславливается с кризисной ситуацией в стране, в результате которой доля банкротств физических лиц постоянно возрастает. В 2021 году банкротами признали себя на 48% больше граждан, чем в прошлом периоде.

3. Следующая группа предпринимательских рисков – риск снижения объема реализации в результате неверных управленческих решений (риск невостребованности). На возможность возникновения такого риска влияют внешнеэкономическая ситуация, информационная база, научно-технический уровень. Проанализировать и оценить данный риск предлагается посредством анализа динамики продаж ОАО «Манотомь», который наглядно представлен в таблице 3.

Таблица 3. Динамика продаж ОАО «Манотомь» за 2019 – 2021 гг.

| Группа продаж | 2019г. | 2020г. | 2021г. | Отклонение | |||

| Относительное | Абсолютное | ||||||

| 2020 г. к 2019 г. | 2021г. к 2020 г. | 2020 г. к 2019 г. | 2021г. к 2020 г. | ||||

| Ед. измерения | шт. | шт. | шт. | проц. | проц. | шт. | шт. |

| Сумма | 1234 | 1210 | 1022 | 98,06 | 84,46 | -24 | -188 |

Согласно представленной динамике продаж ОАО «Манотомь» падают. Риск дальнейшего снижения достаточно высокий.

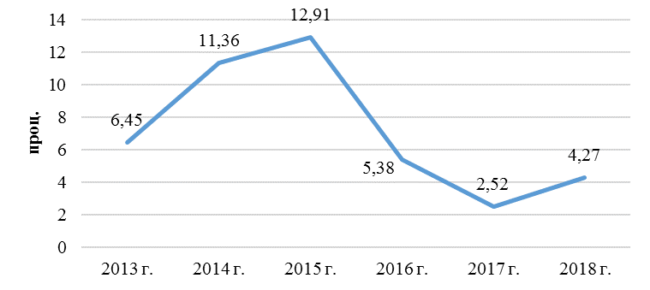

4. Следующий тип предпринимательского риска – инфляционный. На рисунке 3 отображаются данные по инфляции в РФ за 2013–2018 гг. Данные взяты за этот период, так как он происходил до коронавируса и СВО.

Рисунок 3. Инфляционная динамика РФ за 2013 – 2018 гг.

В случае увеличения темпов инфляции снижается реальная стоимость процентных выплат по обязательствам в национальной валюте, что является благоприятным фактором для ОАО «Манотомь.

Таким образом, предлагаемая методика анализа для предприятий ОПК на примере ОАО «Манотомь» показала:

- полноту проводимого анализа;

- возможность объективной оценки при помощи предлагаемой методики;

- возможность дальнейшего прогнозирования эффективности деятельности ОАО «Манотомь».