Состояние рынка мобильной связи в России

Непорожнев А.С.

e-mail: zero.cipher@yandex.ru

На сегодняшний день на рынке мобильной связи господствует монополия главных лидеров рынка. Главная тройка включает в себя: МТС, Мегафон и Билайн. Относительно давно к гонке присоединился и ещё один участник – Теле2. И пускай с его приходом позиция сил на рынке связи сильно не изменилась, однако он смог успешно составить конкуренцию главным игрокам.

По данным «ТМТ Консалтинг» [12] В 2021 году абонентская база мобильных операторов в России составила 259 млн активных сим-карт почти восстановившись до уровня, который был в 2019 году.

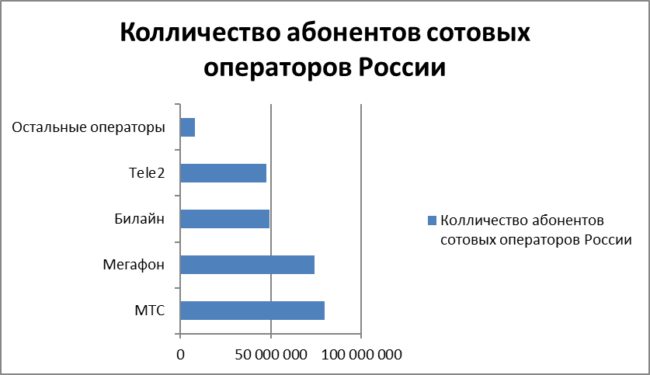

Мобильная абонентская база МТС в третьем квартале выросла год к году более чем на 1,5 млн подключений, до 79,7 млн. В «МегаФоне» сообщили, что абонентская база увеличилась на 5,9%, до 74,2 млн подключений [1].

По итогам 2021 года у Tele2 было 47,5 млн абонентов, тогда как у «ВымпелКома» (бренд Билайн) — 49,4 млн [2]. Все данные представлены на рисунке 1.

Рисунок 1 — Рейтинг большой четверки сотовых операторов России по количеству абонентов — 2021

Многие люди могут иметь в своём распоряжение по две, а то и по три SIM-карты. Эти и можно объяснить такое гигантское суммарное число абонентов сотовой связи. Это могут быть карты разных операторов или одного и того же, ведь некоторые компании поощряют, когда у клиента несколько номеров от компании.

Но что, же влияет на выбор абонентов и, как следствие, на их количество? Сразу стоит выделить такой вариант, как получение сим-карты у третьих лиц. Раньше это было достаточно частое явление, когда вместо похода в специализированный салон для оформления сим-карты, люди могли использовать на постоянной основе те, которые бесплатно раздавали в переходах, метро и т.д. Как правило, такие сим-карты были зарегистрированы на чужое имя, что накладывало ряд ограничений. В частности невозможность сменить тариф или восстановить номер в случае его утраты сим-карты. Но, что важнее для самих операторов, возможность переноса номера от одной компании к другой, была так же закрыта для таких пользователей. Т.е. таким не хитрым способом операторы могли наращивать собственную абонентскую базу, будучи точно уверенными, что пользователи от них не уйдут к конкурентам.

Однако те, кто имел в своём распоряжении официальные сим-карты, с появлением возможности переноса номера на другого оператора, стали пользоваться подобной услугой, что так же отражалось на общем количестве абонентов того или иного оператора. Статистика по поданным заявкам и перенесённым номерам за 2021 [3] год представлена в таблице 1.

Таблица 1 – Статистика по перенесенным номерам за 2021 год

| Количество перенесённых номеров по кварталам за 2021 год | ||

| Количество заявок | Количество перенесённых номеров | |

| 1 квартал | 45 749 957 | 19 223 757 |

| 2 квартал | 48 671 554 | 20 055 798 |

| 3 квартал | 51 845 840 | 20 947 583 |

| 4 квартал | 54 775 922 | 21 719 990 |

Разумеется, абоненты не просто так меняют одного оператора на другого. Чаще всего это происходит из-за качества связи, которое может не соответствовать высокому уровню в отдельных районах любого города.

Как вообще раньше люди выбирали себе сотового оператора? Как правило, было два пути: 1) Сарафанное радио – родственники, друзья, знакомые, коллеги и т.д. Одним словом, все те, кто уже пользовался каким-то конкретным оператором или несколькими и мог бы поделиться личным опытом. Но обычно выбор делался в пользу того оператора, которым пользовалось большинство из окружения. Так, например, звонки, которые были основой всей мобильной сферы, стоили дешевле, если звонить на номер того же оператора, что и у тебя. 2) Выбор из доступных тарифов наиболее выгодного для себя. По началу этим вариантом пользовалось меньше людей, т.к. рынок был развит не так сильно как сейчас, — вопрос о количестве гигабайт мобильного интернета в тарифе даже не стоял. Выбор тарифа шёл скорее вторым шагом после выбора оператора. Но с развитием технологий этот вопрос стал всё чаще выходить на передний план, пока не стал приоритетным. И выбирать было из чего. Каждый оператор пытался предложить наиболее выгодные условия по оптимальной цене. Безлимитные звонки на любые номера или безлимитный мобильный интернет. Мало минут, но много смс и интернета или наоборот отдан приоритет голосовому трафику, а два гигабайта интернета это скорее приятный бонус. Более наглядно эта конкуренция видна в таблице 2, где представлено сравнении опций мобильного интернета.

Таблица 2 — Сравнение опций мобильного интернета: «Билайн», «МегаФон», МТС (март 2015 года)

| Сотовый оператор | Название тарифа | Объём выделяемого мобильного интернета | Плата абонента | Стоимость 1 ГБ (руб/Гб) (2) | Регион |

| «Билайн» | Интернет навсегда | 200 Мб/мес | 0 руб/мес | — | Россия (3) |

| Хайвей 500 Мб | 500 Мб/мес | 90 руб/мес | 180 | Чувашия | |

| Хайвей 500 МБ | 500 Мб/мес | 3.95 руб/сутки (119 руб/мес) (1) | 238 | Чувашия | |

| Хайвей 5 Гб | 5 Гб/мес | 6,95 руб/сутки (210 руб/мес) (1) | 42 | Россия (3) | |

| Хайвей 5 Гб | 5 Гб/мес | 190 руб/мес | 38 | Россия (3) | |

| Хайвей 5 Гб ночной безлимит | 5 Гб/мес, «анлим» ночью (6) | 290 руб/мес | 58 | Россия (3) | |

| Хайвей 10 Гб | 10 Гб/мес | 290 руб/мес | 29 | Россия (3) | |

| Хайвей 10 Гб ночной безлимит | 10 Гб/мес, «анлим» ночью (6) | 390 руб/мес | 39 | Россия (3) | |

| Хайвей 20 Гб | 20 Гб/мес | 390 руб/мес | 19,5 | Россия (3) | |

| Хайвей 20 Гб ночной безлимит | 20 Гб/мес, «анлим» ночью (6) | 490 руб/мес | 24,5 | Россия (3) | |

| Хайвей 30 Гб | 30 Гб/мес | 490 руб/мес | 16,3 | Россия (3) | |

| Хайвей 30 Гб ночной безлимит | 30 Гб/мес, «анлим» ночью (6) | 590 руб/мес | 19,7 | Россия (3) | |

| «Мегафон» | Интернет XS | 100 Мб/день (3 Гб макс) (1) | 4,5 руб/сутки (135 руб/месс) (1) | 45 | Чувашия (4) |

| Интернет S | 5 Гб/мес | 239 руб/мес | 47,8 | Чувашия (4) | |

| Интернет M | 25 Гб/мес днем, 25 Гб/мес ночью (6) | 399 руб/мес | 16 | Чувашия (4) | |

| Интернет L | 45 Гб/мес днем, 45 Гб/мес ночью (6) | 599 руб/мес | 13,3 | Чувашия (4) | |

| Интернет XL | 80 Гб/мес днем, 25 Гб/мес ночью (6) | 799 руб/мес | 10 | Чувашия (4) | |

| МТС | БИТ | 75 Мб/день (2,3 Гб макс) (1) | 150 руб/мес | 65,2 | Чувашия |

| СуперБИТ | 3 Гб/мес | 200 руб/мес | 66,7 | Россия (3) | |

| МТС Планшет Mini | 17 Мб/день (500 Мб/мес макс) (1) | 0 руб/мес | — | Россия (3) | |

| МТС Планшет | 5 Гб/мес | 300 руб/мес | 60 | Россия (3) | |

| Инетрнет-Mini | 4 Гб/мес | 250 руб/мес | 62,5 | Россия (5) | |

| Инетрнет-Super | 30 Гб/мес, «анлим» ночью (6) | 400 руб/мес | 13,3 | Россия (5) | |

| Инетрнет-VIP | 40 Гб/мес, «анлим» ночью (6) | 650 руб/мес | 16,3 | Россия (5) |

В этой таблице смешаны опции для смартфонов, планшетов и модемов (роутеров).

Условные обозначения цифр в таблице:

- Максимальный трафик и размер абонентской платы рассчитывался исходя из 30 суток в месяцев.

- Стоимость 1 Гигабайта рассчитывалась исходя из дневного лимита.

- Данные опции не действуют в Крыму и в ряду дальневосточных регионов (конкретные регионы зависят от оператора).

- Опции могут работать по всей России с опцией «Интернет по России» (1,5 руб./сутки для «Интернет XS» и 10 руб./сутки для всех остальных. Подключение — 30 руб. ).

- При выходе в интернет за пределгами Чувашии стоимость интернета — 50 руб./сутки.

- Ночная тарификация в «Билайне» и МТС длится с 00:00 до 07:59, в «МегаФоне» — с 01:00 до 07:59.

- Данные цены действуют только для линейки тарифов «МТС Коннект». На остальных тарифах стоимость абонентской возрастает на 50 руб./мес.

Линейки тарифов, которые были рассмотрены в ходе сравнения:

- «Билайн»: линейка «Хайвей» [4]

- «МегаФон»: линейка «Интернет» [5]

- МТС: опция «МТС Планшет», линейки «БИТ», «Интернет» [6]

Как можно увидеть, представленные в таблице варианты тарифов выглядят разнообразно, т.к. предлагают разные условия использования, для разных устройств, которые ориентированы на разные группы клиентов с разной стоимостью обслуживания. Одним словом, на рынке невооруженным глазом видна здоровая конкуренция [7], что является одним из главных столпов развития отрасли. Компании стараются предложить максимально выгодные предложения, нежели конкуренты, чтобы привлечь как можно больше клиентов. И это работало. Мобильный интернет на момент 2015 года плотно укрепился в повседневной жизни людей, поэтому стал одним из главных аргументов в борьбе за клиентов.

К сожалению, подобный сценарий на рынке продлился недолго. Сложно однозначно сказать в какой конкретно момент это произошло, но компании решили, что им куда выгоднее будет, вместо конкуренции, перейти в режим монополии, поделив рынок, скупив региональных конкурентов и установив одинаковые в своей сути тарифные мобильные предложения. Но можно с уверенностью сказать, что одной из причин для подобного шага стала нестабильная экономическая ситуация, которая подтолкнула многие компании к принятию шагов, нацеленных на уменьшение своих расходов. Примеры некоторых тарифов нового направления рынка представлены в таблицах 5 и 6. Для удобства было решено взять тарифы из среднего ценового диапазона – 600-800 рублей, и максимального — около 2000 рублей.

Таблица 5. Сравнение пакетных тарифов средне ценовой категории

| Компания | Тариф | Стоимость (руб/30 дней) | Минуты | СМС | Интернет |

| Билайн | Близкие люди 2 | 690 | 700 | — | 30 ГБ + безлимит на мессенджеры |

| МТС | Тарифище | 690 | 700 | 700 | 30 ГБ + безлимит на мессенджеры, соцсети |

| МегаФон | МегаТариф | 650 | 800 | 300 | 35 ГБ + безлимит на мессенджеры, навигацию, видеосвязь, музыку |

| Теле2 | Мой онлайн+ | 600 | Безлимит внутри сети + 800 минут на других операторов РФ | — | 40 ГБ + безлимит на мессенджеры, соцсети |

Таблица 6. сравнение тарифов в максимальной ценовой категории

| Компания | Тариф | Стоимость (руб/30 дней) | Минуты | СМС | Интернет |

| Билайн | На максимум! | 2500 | 3000 | 30 | 60 ГБ + безлимит на мессенджеры, соцсети, видео |

| МТС | ULTRA | 2900 | 5000 минут на все номера РФ | 1000 на все номера РФ | 60 ГБ |

| МегаФон | Премиум | 2500 | 5000 | 300 | 50 ГБ + безлимит на мессенджеры, навигацию, социальные сети, видеосвязь, музыку, YouTube |

| Теле2 | Premium | 1800 | Безлимит внутри сети 2000 минут на других операторов РФ | 500 | 60 ГБ + безлимит на мессенджеры, соцсети, видео |

Как можно увидеть из представленных тарифов – все они имеют схожую начинку, которая, конечно, отличается в деталях, но едва ли её можно назвать конкурентным преимуществом.

Выделяется на этом фоне только Теле2, который все еще воспринимается дискаунтером.

Нельзя так же не отметить, что операторы всё чаще начали отказываться от СМС. Вместо этого предлагается докупить их отдельно. Но это скорее тенденция развития технологий, нежели жадность операторов, т.к. большинство общается сейчас в мессенджерах. Хотя, как показывают предложения операторов, пакет СМС в составе тарифа не делает его дороже конкурентных предложений.

Для рынка такая ситуация ещё и неутешительна тем, что без конкуренции нет развития продукта. Из-за монополии никому из игроков не нужно больше рисковать, предлагая не всегда выгодные для компании, но привлекательные для клиентов тарифные планы. Тот же безлимитный интернет, который одно время был достаточно привлекательной особенностью определённых тарифов, исчез в одночасье у всех лидеров рынка. Сами операторы говорят [8], что принято это решение было по причине того, что средний расход интернета у клиентов составлял от 20 ГБ, — таких пользователей в районе 70%, и до 50 ГБ. Для тех же, кто использует трафика больше предложенного в тарифном плане, компании предлагают мульти-тарифы, упор в которых делается на наличие в пакете услуг домашнего интернета и онлайн-кинотеатра, которые должны компенсировать отсутствие повсеместного безлимитного интернета + экономия за счёт отказа от своего провайдера. В какой-то степени это даже можно назвать конкуренцией, но скорее уже с соседним рынком, а именно рынком провайдеров, а не на «родном» рынке мобильной связи.

Как было сказано в начале: если раньше клиенты делали выбор относительного того или иного оператора из-за сарафанного радио и/или из-за наличия наиболее выгодного и удобного тарифа у конкретного оператора, то сейчас выбор сделать куда сложнее. Тарифы одинаковые в своей массе, однако, осталось одно из главных отличий, которое сохранилось у операторов с течением времени — качество связи и зона покрытия сети. Для более наглядного понимания ситуации обратимся к карте Минкомсвязи [9]. Данные с них представлены на рисунках 2 и 3.

Рисунок 2 — Карта покрытия 4G в России (Билайн и МТС)

Рисунок 3 — Карта покрытия 4G в России ( МегаФон и Теле2)

Исходя из данных, показанных на карте Минкомсвязи, можно сделать вывод, что по зоне охвата LTE лидерами с существенным отрывом являются Мегефон и МТС (по абсолютному количеству вышек 4G первый МегаФон). А вот аутсайдером тут выступает сравнительно молодой Tele2.

Всё это подводит к неоднозначному выводу. С одной стороны, мы имеем монополию на рынке и, по сути, одинаковые товары, главное различие которых, а именно зону покрытия, можно заметить только после приобретения. Беря сим-карту Билайн, клиент не может быть до конца уверен, что связь будет такой же стабильной и везде берущей, как у владельцев связи Мегафон. Раньше это можно было компенсировать выгодным тарифным предложением или ощутимой экономией. Однако, сейчас появилась важное новшество – смена оператора с сохранением номера, и как это видно в таблице 2, люди активно этим пользуются. Компании так же видят эту статистку и всячески стараются улучшить условия пользования. Однако, не капитально, поэтому рынок сейчас скорее находится в стагнации, чем в развитии, как это было несколько лет назад.

Но может ли как-то измениться ситуация на рынке, чтобы компании стали активнее инвестировать в развитие и улучшение связи? Как уже было сказано, операторы сами стараются улучшить и сделать товар привлекательнее. Всё же, сильный спад клиентов у того же Билайна, вряд ли положительным образом сказался на доходе компании.

Однако, наиболее действенным вариантом, который мог бы как-то повлиять на рынок является приход нового игрока, который рискнёт предложить что-то новое, тем самым переманив аудиторию. Да, пару лет назад таким игроком был Теле2, однако, как видно в таблицах тарифов, сейчас он уже скорее часть монопольного рынка, а не конкурент «большой тройке» лидеров. Однако, даже так он обладает рядом преимуществ, как например бесплатная функция перенос ГБ, минут и смс на следующий месяц. Но в тоже время слабая зона покрытия не позволяют данному оператору составить более достойную конкуренцию. Была так же попытка в лице Yota прорваться на рынок, но она не увенчалась успехом. Но тут скорее сыграли свою роль внутренние факторы, и на заре компания подавала надежды на сильного игрока.

Но это не значит, что на сегодняшний день никто более не пытается пробиться на рынок. Ростелеком или Тинькофф-мобайл вполне могут стать сильными игроками на рынке, если сумеют предложить клиентам что-то отличное от того, что имеют лидеры рынка, за умеренную сумму, а главное на качественном уровне. Тот же Тинькофф-мобайл функционирует на базе сети Мегафон, который является лидером по числу вышек и качеству связи, а плотная интеграция с мобильным банком могла бы стать отличным козырем на рынке. Но при всём этом вкладывать серьёзные инвестиции сама компания пока не спешит. Одной из очевидных причин, которая не позволяет делать серьёзные инвестиции на сегодняшний день с уверенностью, что они в дальнейшем будут способны окупиться, являются последствия 2022 года.

Говоря о состоянии рынка мобильной связи, нельзя так же обойти санкции, введённые в 2022 году. В Россию из-за санкций, введенных западными государствами, стало сложно ввозить высокотехнологичное оборудование. С этой проблемой сталкиваются, в частности, мобильные операторы, однако существенных перебоев со связью в 2023 году не ожидается, рассказал в интервью радио Sputnik генеральный директор некоммерческой организации «Цифровые платформы» Арсений Щельцин. По его словам, лишь в отдельных труднодоступных местах возможно снижение качества связи [14].

После ухода из России компаний, производящих телекоммуникационное оборудование, таких как как Nokia и Ericsson, могут возникнуть проблемы с обслуживанием мобильных сетей в стране, сообщает агентство Reuters со ссылкой на источники в отрасли. По их данным, операторы мобильной связи потеряют возможность обновлять и исправлять программное обеспечение, а также столкнутся с дефицитом деталей. Это, в свою очередь, приведет к более медленной загрузке контента и более частым отсутствием соединения во время вызовов [15].

Прогнозов других экспертов [10], говорят о том, что цены за связь стану дороже в связи с ростом затрат на телекоммуникационное оборудование, сокращением масштаба строительства и увеличением мощностей сетей. А так же по причине того [11], что переход сотовых операторов России на отечественное оборудование в полном объеме могут отложить до 2025-2028 годов. Из-за международных санкций операторы столкнулись с невозможностью перехода на исключительно российские радиоэлектронные средства с 2023 года, как планировалось.

В совокупности, по подсчетам РСПП, расходы операторов возросли с 390 млрд рублей в 2021 году до 450 млрд рублей к концу 2022. В довесок отрасль неслабо страдает от колоссального оттока IT-специалистов за рубеж. По оценке комиссии РСПП, количество задействованных в сфере высококвалифицированных кадров может сократиться на треть. Операторы связи из-за ухудшения финансового положения и со своей стороны вынуждены сокращать и без того поредевшие штаты. К концу года «высвобождение» может составить до 15-20%, считают эксперты [13].

Подводя итог можно сказать, что рынок мобильной связи на сегодняшний день находится в сложном положении. Эксперты сходятся во мнении, что 2023 будет достаточно тяжелым испытанием для рынка. Здесь играют свою роль и санкции, которые влекут за собой закономерный рост цен, и монополизация рынка, из-за которой компании крайне ограничены в вариантах конкуренции, да и отток специалистов и технологий не играет развитию рынка на руку. Однако, говорить о какой-то деградации мобильной связи можно будет говорить после 2023 года, и то только в том случае, если операторы совсем ничего не будут делать.

Но ничего не мотивирует руководство компаний больше, чем падение прибыли. Операторы явно будут заинтересованы в том ,чтобы не только сохранить клиентов, но и попытаться вернуть ушедших. Важным фактором «выздоровления» будет наращивание инвестиций и расширение не только мобильной, но и фиксированной сети ШПД оператора. Сейчас это одна из наиболее очевидных «вакцин» по удержанию клиентов, равно как и то, под действием санкционных ограничений российские игроки будут искать новых поставщиков оборудования, использовать параллельный импорт, ориентироваться на азиатских производителей, что, однако, приведет к росту стоимости оборудования и услуг.